ホーム > NEWS

令和6年の確定申告の時期となりました。土地等の譲渡があった場合は税額も大きくなりますので、申告書を作成する時は特別控除など適用できるものが無いか慎重に検討する必要があります。

最近、適用されるケースが増えている「被相続人の居住用財産(空き家)を売却した場合の3,000万円特別控除の特例」について内容を確認していきます。

【被相続人居住用家屋の敷地等】

被相続人居住用家屋の敷地の用に供されていた土地や借地権をいいます。

なお、相続の開始の直前においてその土地が用途上不可分の関係にある2以上の建築物(母屋と離れなど) のある一団の土地であった場合には、その土地のうち一定の部分に限ります。

添付書類には、市区町村から交付を受けた「被相続人居住用家屋等確認書」の添付が必要なケースがありますので要件に該当しそうな場合は早めに準備する必要があります。

(文責 所属税理士 髙橋由里)

2025年4月1日から『育児・介護休業法』の改正がされていることをご存知でしょうか?

今回の改正は、男女問わず育児介護と仕事との両立支援を強化・離職を防止し、柔軟な働き方を可能にすることが目的です。なお、施行は2025年4月と10月に分けて段階的に行われます。

ここでは4月に改正される概要についてご説明いたします。

1.所定外労働の制限の対象範囲が小学校就業前の子を養育する労働者に拡大されます。

2.子の看護休暇の対象となる子の範囲が小学校3年生に拡大されるなど取得要件が緩和されます。

3.3歳に満たない子を養育する労働者に義務付けられた短時間勤務制度の代替措置にテレワークが追加されます。

4.3歳未満の子を養育する労働者がテレワークを選択できるように措置を講ずることが努力義務化されます。

5.介護休暇を取得できる要件が緩和されます。

6.介護に直面した旨の申出をした労働者に対して個別の周知・意向確認を行うことが義務付けられます。

7.介護に直面する前の早い段階(40歳)での情報提供が義務付けられます。

8.介護離職防止のための雇用環境整備が義務付けられます。

9.要介護状態の家族を介護する労働者がテレワークを選択できるように措置を講ずることが努力義務化されます。

10.育児休業の取得状況の公表義務が労働者数300人超(現行1,000人超)の事業主に拡大されます。

11.従業員数100人超の企業は次世代育成支援対策推進法に基づく行動計画策定時に育児休業の取得状況等に係る状況把握・数値目標の設定が義務付けられます。

以上が改正概要です。詳細は厚生労働省のホームページをご覧ください。

育児・介護休業法の改正は従業員の働き方に大きく関わるため、企業としてもしっかりと改正内容を把握しなければなりません。特に今後は労働者人口の減少に伴い労働者の確保が難しくなることが予想されます。このため、育児や介護を理由とした退職を最小限に抑えることが重要になります。従業員のライフスタイルに合わせて、柔軟な働き方が出来るように職場環境を整えることも重要な課題です。

今回の改正では広範囲な対応が求められるため、早めに準備に取り組むことをお勧めします。

物価高に連動した不況感が強まる印象の強い福島では違和感がありますが、仙台国税局から公表された直近の法人税申告の実績から東北地域の回復状況をお知らせします。

|

年度

項目 |

令和4年度 |

令和5年度 |

||

|

件数等 |

件数等 |

増減 |

前年対比 |

|

| 申告件数 |

164,559件 |

164,987件 |

428件 |

100.3% |

| 申告所得金額 |

16,644億円 |

18,092億円 |

1,448億円 |

108.7% |

| 申告税額 |

3,219億円 |

3,469億円 |

250億円 |

107.8% |

気になる「法人税等の調査実績」ですが、平常時に戻り、表のとおり調査件数・調査で非違のあった件数とも前年並みですが、申告漏れ所得は増加しました。

|

年度

項目 |

令和4年度 |

令和5年度 |

||

| 件数等 | 前年対比 | 件数等 | 前年対比 | |

| 実地調査件数 | 3,506件 | 132.7% | 3,403件 | 97.1% |

| 非違のあった件数 | 2,624件 | 138.0% | 2,505件 | 95.5% |

| 申告漏れ所得金額 | 211.9億円 | 82.1% | 284.0億円 | 134.0% |

| 調査による追徴税額 | 57.9億円 | 126.2% | 63.7億円 | 110.1% |

| 1件当たり申告洩れ所得 | 605万円 | 61.9% | 835万円 | 138.1% |

| 1件当たり追徴税額 | 165万円 | 95.1% | 184万円 | 113.4% |

| 順位と業種 | 不正割合 | 順位と業種 | 不正割合 | 順位と業種 | 不正割合 |

| 1.バークラブ | 59.0% | 4.土木工事 | 31.5% | 7.職別土木建築 | 29.5% |

| 2.その他飲食 | 42.3% | 5.美容 | 30.8% | 8.廃棄物処理 | 29.2% |

| 3.外国料理 | 38.8% | 6.一般土木建築 | 29.5% | 9.船舶 | 28.8% |

(文責 税理士 大和田利明)

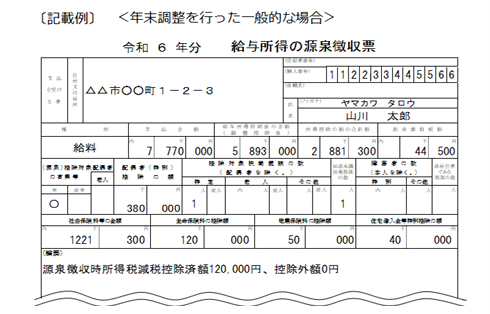

6月から始まった定額減税により、現場では混乱が生じることも多かったと思いますが、各事業所での対応は令和6年の源泉徴収票を作成したところで一段落できる見通しです。最後、年末調整で注意が必要ですので以下確認していきます。

*国税庁「令和6年分所得税の定額減税のしかた」より抜粋

1.年調減税額を算出:(本人+扶養人数+該当する配偶者)×30,000円

2.通常通り年末調整した後の所得税額から年調減税額を控除する

3.源泉徴収票に正しく記載されているか確認する

上記の通り、今年は摘要欄に定額減税の記載が入ります。記載例は年調減税額(定額減税)を全額控除できたケースです。

扶養人数が多い又は住宅ローン控除の適用等により年調減税額が控除しきれない人も中にはいると思います。その場合は「源泉徴収時所得税減税控除済額〇〇〇〇〇円(実際に控除した年調減税額)、控除外額△△△△円(年調減税額が控除しきれなかった額)」の様に摘要欄に記載します。

合計所得金額が1,000万円超の方が同一生計配偶者を計算に含めた場合や、その配偶者が障害者等の場合には、摘要欄の記載が変わるので、該当する方はご確認ください。

なお、合計所得金額が1,805万円(給与収入のみの場合2,000万円)を超える方や乙欄適用の方は定額減税の対象となりませんのでご留意ください。

令和7年1月以降の給料計算の時に控除しきれなった定額減税額を引くか質問いただくことがありますが、来年も控除を継続することはしません。調整給付金という形で各市町村から給付される見込みです。

(文責 所属税理士 髙橋由里)

※ 誠に勝手ながら、12月28日(土)~1月5日(日)までを年末年始の休みとさせて頂きます。

相続税申告の受託をするとまず最初に確認することの1つが、「名義預金」の存在の有無です。

「名義預金とはどのようなものですか?」と質問されるケースも多いです。

預金口座の名義は亡くなられた被相続人ではないが、実態として被相続人が所有者と認められる預金のことを名義預金と言います。名義預金と判定されると被相続人の相続財産に含めることになり、相続税の負担が増えます。

税務調査やその後の裁判で判断が争われる際の認定されるポイントは以下の通りです。

①預金の資金原資が被相続人のものか。例えば、預金口座は誰が開設しているか。開設した名義人に預金を積める資力があるか。⇒通帳の名義人がこれらの条件を満たせば、名義預金になりません。

②通帳の管理は誰がしていたか。通帳の存在を知っていたか。⇒銀行印やキャッシュカードの保管管理が被相続人でなく、名義人であれば名義預金になりません。

③預金から得られる利益は誰が得ていたか。⇒利息を名義人が受取していれば、名義預金になりません。

さらに、名義人の所得水準等から見て、預金残高が多い場合は、生前贈与がされたものかの確認も必要になります。

もともと、金融財産が多く将来の相続時に相続税の負担が見込まれると財産の分散をはかる意図で、預金等の贈与が行われます。

生前贈与の正しい仕方の問い合わせも多いので、4点セットで確実なものとしましょうとお話ししています。

①贈与は契約なので、贈与側の「無償であげる」と受贈側での「もらう」の双方の意思表示が必要です。この為に贈与契約書を作成します。簡単な雛形はネットから入手できます。ポイントは日付を入れ、自書で氏名を書き、実印を押印する事で2通作成して互いに保管します。未成年者では、親権者が自書押印しますので、幼児でも贈与契約は出来ます。

②贈与契約通りに預金等の移動をします。贈与者と受贈者の互いの通帳に足跡を残します。

③貰った受贈者側で預金通帳や定期預金証書の管理を行います。

④出来れば、110万円を超える贈与をし、税務署に対して贈与税の申告をします。

生前贈与の目的として、孫に対する教育資金や習い事資金の支援をしたいが、これは贈与税の対象になるのかの問い合わせも増えています。将来の支払いに備えて預金等で孫の手元に残る場合は、贈与税の対象ですが、その都度使い切るものであれば、贈与税の対象ではありません。請求書等を預かり、祖父母が直接振り込む方法をお勧めします。負担する都度感謝されるので、一石二鳥になります。

(文責 税理士 大和田利明)

1.相続時精算課税制度のおさらい

要件

①贈与する人は60歳以上の父母や祖父母

②贈与を受ける人は18歳以上の子や孫

③最初の贈与を受けた翌年の申告書の提出期限に精算課税の届出書を提出

計算方法

①贈与を受けた財産のうち、2,500万円までは贈与を受けた時点では非課税

②贈与者の父母や祖父母が亡くなると子や孫が非課税で受け取った贈与財産を加えて相続税を計算する

③相続時精算課税制度を一度選択すると同じ贈与者からの暦年贈与制度には変更できない

2.今回の改正のポイント

もともと制度が複雑なうえ、贈与者が亡くなるまでの管理が必要であることから使い勝手が悪く、制度の利用が低調でした。また、相続時精算課税制度を始めると少額の贈与でも贈与税の申告が必要でした。

ポイント

①相続時精算課税制度でも年110万円以下の贈与税の申告が不要になりました。

②改正前は贈与財産をすべて相続財産に加算しましたが、今後は年110万円の基礎控除が使えます。精算課税制度の採用後は200万円の贈与の場合、加算する対象は(200万円-110万円)で90万円となります。

相続時精算課税制度を使って、高齢者世代から若年者層へ、必要な時期に必要なお金を移動させやすくするように見直しされました。

また、税務当局サイドでも、相続時精算課税制度を選択した贈与者の相続税の申告では、生前贈与の加算もれを防ぐ効果と無申告件数の減少が期待されます。

3.現状の贈与税の利用状況(仙台国税局発表:福島県の実績)

|

令和4年分 |

令和5年分 |

増減率 |

||||

| 申告人員 | 1人当たり納税額 | 申告人員 | 1人当たり納税額 | 申告人員 | 1人当たり納税額 | |

|

暦年課税 |

人 3,749 |

万円 48 |

人 3,699 |

万円 78 |

% ▲1.3 |

% +62.0 |

| (内 特例) |

1,827 |

― |

1,865 |

― |

+2.1 |

― |

| (内 一般) | 1,922 | ― | 1,837 | ― | ▲4.6 | ― |

| 精算課税 | 798 | 650 | 835 | 1,020 | +4.6 | +57.0 |

| 合計 | 4,547 | 60 | 4,534 | 94 | ▲0.3 | +57.0 |

※福島県では、暦年課税制度は前年比減ながら、相続時精算課税制度の利用者は伸びています。

(文責 税理士 大和田利明)

8月2日、総務省が令和5年度実施の「ふるさと納税に関する現況調査結果」を公表しました。

ふるさと納税の寄付額は、約1兆1,175億円(対前年度比:約1.2倍)、寄付件数は約5,895万件(同:約1.1倍) 、ワンストップ特例制度適用件数は約2,048万件(同:約1.1倍)となっています。

※「ワンストップ特例制度」は確定申告が不要な給与所得者の方などで、1年間のふるさと納税先が5自治体以内の場合に限り、ふるさと納税先団体に申請することにより確定申告をしなくても寄付金控除を受けることができる制度です。

寄付額が多かった自治体は、

1位 宮崎県都城市の約193億円(前年度1位)

2位 北海道紋別市の約192億円(前年度2位)

3位 大阪府泉佐野市の約175億円(前年度5位)

4位 北海道白糠町の約167億円(前年度4位)

5位 北海道別海町の約139億円(前年度12位)

都道府県別の受入額・受入件数はともに北海道が1位となっています。

ほとんどの団体でふるさと納税をする際に使途を選択できるようになっており、選択できる範囲も分野だけでなく、具体的な事業を選択できる自治体もあります。

ちなみに、利用率はどのくらいかと思いインターネットで検索したところ、都道府県別「利用者数・利用率」と「平均寄付金額」が掲載されていました。(ふるさと納税ガイドサイト掲載)

福島県は利用者数は、70,435人で27位、利用率は8.4%で44位、平均寄付金額は101,123円で4位でした。

総務省「ふるさと納税に関する現況調査結果」

000960659.pdf (soumu.go.jp)

ふるさと納税ガイド ふるさと納税の都道府県別「利用者数・利用率」と「平均寄附金額」

https://furu-sato.com/magazine/32339/

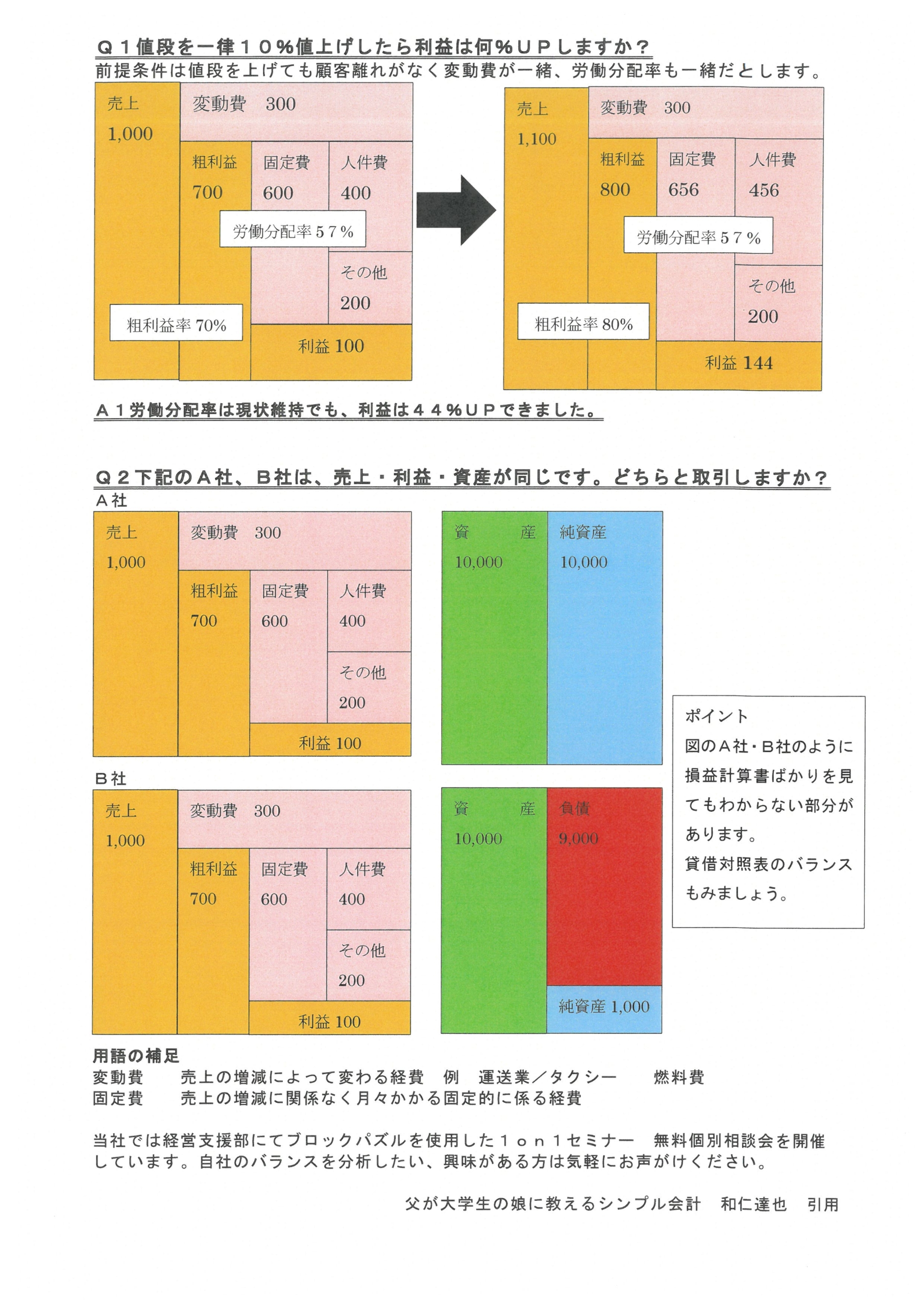

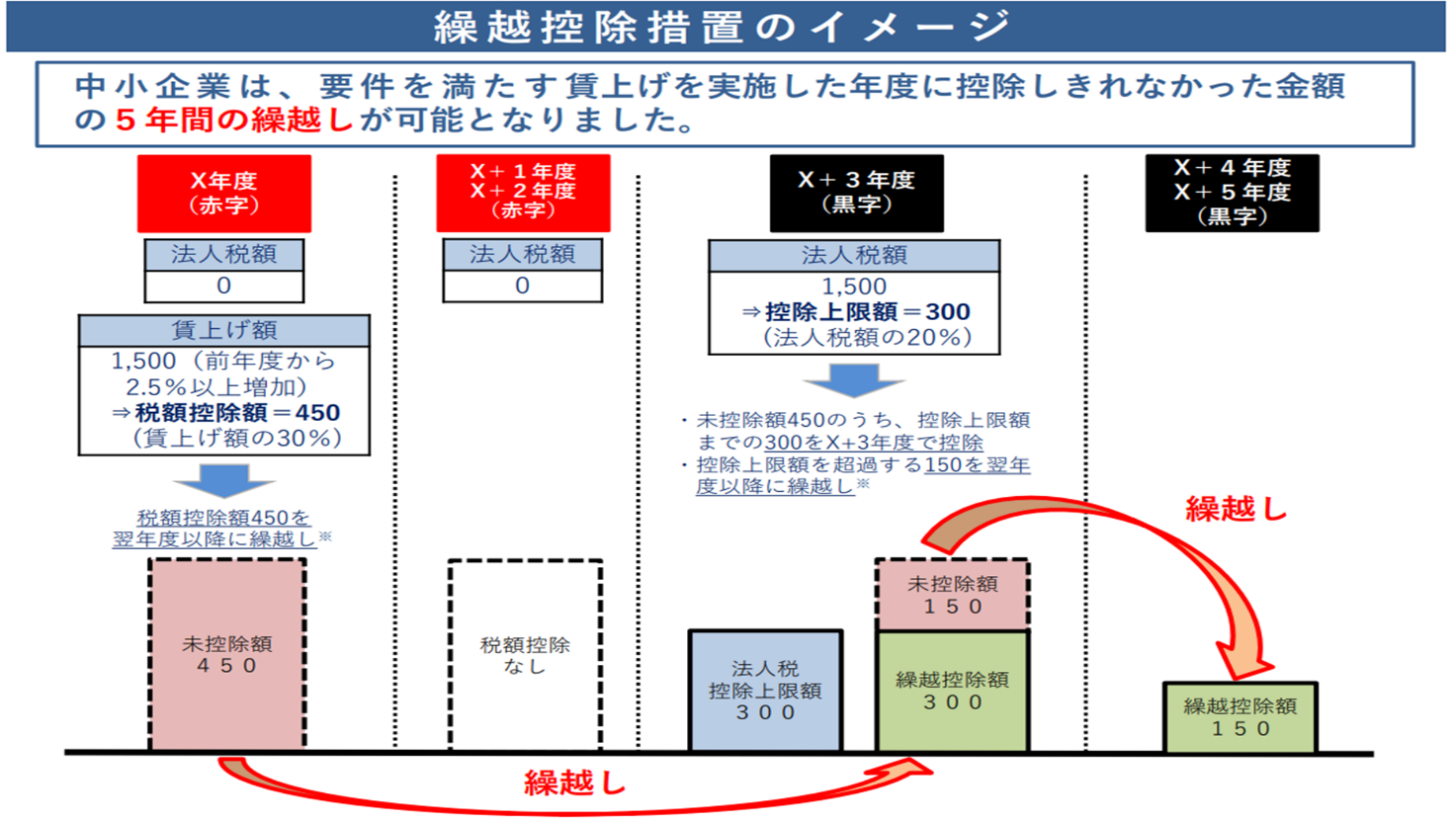

「アベノミクス」の成長戦略で平成25年に創設された「所得拡大促進税制」は、現在「賃上げ税制」と名を変えて、さらに、税制改正で使い勝手が良くなりました。定額減税と並んで「会社良し」「社員良し」「地域良し」の三方良しに成るよう上手に使いましょう。

今回、令和6年4月スタートの中小企業向けの改正点は、いくつかの条件をクリアすれば、全雇用者の

給与支給額の増加額の最大45%を税額控除するというもの。内容を確認しておきます。

1.適用対象:青色申告書を提出する中小企業者等(資本金1億円以下の法人、農協等)又は従業員数が千人以下の個人事業主

2.適用条件

| 全雇用者の給与支給額 | 税 額

控除率 |

教育訓練

費の増額 |

税 額

控除率 |

両立支援と女性活躍 | 税 額

控除率 |

最 大

控除率 |

| 前年比+1.5% | 15% | +5% | 10%

上乗せ |

くるみん 又は | 5%

上乗せ |

45% |

| 前年比+2.5% | 30% | えるぼし2段階目以上 |

ただし、これまで同様に、税額控除額の上限額は法人税額等の20%は変更ありません。

3.今回の改正の目玉は、税額控除額の繰越控除制度が新設されました。

賃上げを実施したが、赤字が発生した場合では、税額控除額に控除しきれない金額が発生します。

その未控除額を翌年度以降5年間にわたって繰越し、将来発生する法人税から控除できます。

※中小企業庁「賃上げ促進税制を強化!」より抜粋

(文責 税理士 大和田利明)

まだ、開始されたばかりなので、大部分の方には影響しておりませんが

一部お気付きになられた方も、いらっしゃるのではないでしょうか?

令和6年5月以降発送分から、国税の納付書の大部分が発送されなく

なりました。以下が国税局の案内文です。

法人では、4月が決算月の会社と、9月決算の法人税中間申告分から、実際に納付書が

郵送されなくなりました。(※電子申告をしていない等、ごく一部の方には納付書

発送が継続しています。)

同じ中間申告でも、消費税(国税)は当面発送継続となっています。

さらに、地方税(県・市町村)にいたっては確定申告・中間申告ともに発送継続なので、事態が混沌としている側面もあります。

この件につきましては、令和5年の年末ごろより、税理士会にも案内があり弊社でも

検討・準備をしてきました。

対応方法は、複数ございます。

今後、担当者より、お客様に随時ご説明のうえ、キャッシュレス納付への切り替え等を

行ってまいりますので、ご協力よろしくお願い致します。

6月にスタートする「定額減税」に向けて、お客様からの問い合わせが増えてきました。概要は前回の会計ニュースと弊社からの臨時版で確認をお願いしますが、各々の立場でのQ&Aをお知らせします。

なお、今回の定額減税がしきれないと想定される2,300万人へは、早くて8~9月ごろを目途に市町村から給付金の支給が始まる見込みです。

1.給与計算を担当される方へ

| Q:5~6月で所得税の減税で最初に必要な作業は何ですか。 | A:給与計算ソフト等を使用している場合は、ソフトを最新版へアップデートください。また、6月1日現在在籍の社員の方々から「扶養控除等申告書」等で定額減税の対象となる配偶者や扶養親族の情報を確認ください。留意点は国税庁のHPや税務署より手元に送付されてきたパンフレットを参照ください。 |

| Q:住民税の特別徴収作業の変更点は? | A:例年通り、市町村から送付されてくる個人住民税特別徴収書類に基づき、徴収します。ただし、6月分は徴収されず、記載の定額減税実施後の税額を7月から来年5月までの11カ月で均して徴収します。 |

※社員側や企業側の判断で「定額減税を受けない」選択はできないとされています。

2.個人事業主の方へ

| Q:サラリーマンでない場合はいつ、所得税の定額減税がされますか。 | A:原則として、所得税の定額減税は令和6年の所得税の確定申告で行われます。

ただし、予定納税(令和5年の確定申告での納税額が15万円以上の方)がある場合は、納税者本人の控除額は7月末の予定納税時に減税されます。配偶者や扶養親族に係る減税額は、予定納税の減額申請の手続きが必要になります。 |

| Q:住民税の定額減税はいつですか。 | A:定額減税「前」の税額を基に算出された第1期分(6月納付分)の税額から控除されます。控除しきれない場合は第2期分(8月納付分)から順次控除されます。 |

3.公的年金等の受給者の方へ

| Q:公的年金等の受給者はいつ定額減税がされますか。 | A:所得税の定額減税は、6月以降最初に支払われる公的年金等から源泉徴収される所得税から控除されます。個人住民税は10月分の特別徴収税額から控除されます。各々控除しきれない金額がある場合は、以後に徴収される金額から順次控除されます。 |

| Q:公的年金以外に給与でも定額減税を受ける際の処理は? | A:給与等と公的年金等で、それぞれ源泉徴収税額から定額減税を受ける場合は重複していますので、確定申告において重複した定額減税の精算が必要になります。 |

(税理士 大和田利明)

雇入れ時や更新時における労働条件の明示ルールが2024年4月より変更になります。同様の趣旨で、求人を行う際の労働条件の明示ルールについても変更となります。変更点と変更に伴う実務上の注意点は以下の通りです。

【 4月からの変更点 】

雇入れ時、更新時、求人を行う際に明示すべき労働条件として、以下の事項が追加されます。

1.従事すべき業務の変更の範囲

2.就業場所の変更の範囲

3.有期労働契約を更新する場合の基準(通算契約期間または更新回数の上限を含む)

これまでも労働契約を締結する際や求人募集を行う際は業務内容と就業場所の明示が義務付けられていましたが、今後は『業務内容の変更の範囲』『就業場所の変更の範囲』の明示も必要になります。この変更の範囲は、将来の配置転換など雇い入れ後の見込みも含めた、締結する労働契約の期間中における変更の範囲のことを言います。例えば、雇い入れ直後は営業の業務を予定しているものの、締結する労働契約の期間中に製造業務を除く業務全般に携わる可能性があれば、変更の範囲の箇所には『製造業務を除く当社業務全般』のように明示することとなります。

有期労働契約を更新する場合の基準については、労働契約の更新があり得る時は、その判断基準を明示する必要があります。記載例は以下のようになります。

| 契約の更新:有(契約期間満了時の業務量、勤務成績により判断)

通算契約期間は4年を上限とする。 |

判断基準の記載についても『諸般の事情を総合的に考慮した上で判断する』というような抽象的なものではなく、『勤務成績や勤務態度により判断する』や『会社の経営状況により判断する』など具体的に記載することが望ましいとされています。

【 実務上の注意点 】

今回の変更により明示する項目が増えるため、求人広告のスペースが足りなくなるケースが考えられます。この様なやむを得ない場合には『詳細は面接時にお伝えします』のように記載した上で、別のタイミングで明示することも可能とされています。この場合は原則、面接などで求職者と最初に接触する時点までに全ての労働条件を明示する必要があります。

一次面接を現場担当者に任せているといったケースも想定されます。この場合、明示しなければならない項目を伝え漏らす可能性も考えられますので、事前に資料を作成し面接時に渡すなどの対応が求められます。

求人を行う際の労働条件の明示内容と、雇入れ時の労働契約締結時の内容とは基本的には合致することになります。明示内容が合致していない、求人募集時には明示されていなかったなどの問題は労働トラブルに発展します。この様なことが起きないように社内フローを整備しておきましょう。

岸田政権では税収増に伴い、物価高への対応策として所得税と個人住民税の定額減税を税制改正に盛り込みました。方法としては定額給付ではなく、今年の6月以降に特別控除により減税がされ、その効果を実感することとなります。一方、給与等を支給する法人や事業主には、例年と異なる事務負担が発生しますので概要を確認しておきます。

●給与所得者(サラリーマン)の場合

|

所得税 |

個人住民税 |

|

| 減税対象者に所得制限が付いています | 令和6年の合計所得金額が1,805万円以下(給与収入で2,000万円以下) | 令和5年の合計所得金額が1,805万円以下(給与収入で2,000万円以下) |

| 特別控除の額は | 本人:3万円 同一生計配偶者又は扶養親族も1人につき3万円

但し、その者の所得税額が特別控除額以下なら、所得税額が上限になる |

本人:1万円 控除対象配偶者又は扶養親族も1人につき1万円

但し、その者の個人住民税の所得割額が特別控除額以下なら、その額が上限 |

| 実施時期と実施方法は | 令和6年6月1日以降、最初に支給される給与等(含む賞与)の源泉徴収額から特別控除額を控除します。

6月に控除しきれない金額は7月以降に順次控除します。6月以降に入社したり、6月以降に扶養親族等に異動がある場合は年末調整や確定申告で対応します。 |

令和6年6月の給与支払いの際の特別徴収はしません。

特別控除額を控除した後の個人住民税額を令和6年7月から令和7年5月までの11カ月で均等に徴収します。 |

源泉徴収義務者(法人や事業主)の注意点

①所得税の源泉徴収事務: 6月1日における扶養控除等申告書提出者(いわゆる甲欄適用者)が対象になります。6月時点の同一生計配偶者や扶養親族(16歳未満の扶養親族も含む)の人数により確定した定額減税額を6月1日以降の給与や賞与から順次控除していきます。一度で控除が終わるケースも、12月まで引き続き控除額が残るケースもあり各人別の控除事績簿での管理が必要となります。

(具体的な処理については、国税庁HPの定額減税特設サイトを参照ください。)

②個人住民税の源泉徴収事務: 令和6年度の特別徴収は、例年と異なり6月の徴収はありません。令和6年7月から令和7年5月までの11回での徴収になります。手元に届いた通知額により徴収を行うので、各人毎の事績管理は必要ありません。

(文責 税理士 大和田利明)

確定申告の時期となりました。どのような方法で確定申告書を提出されていますか。

紙で? 確定申告会場で? パソコンから? スマホから? 色々な方法があります。

マイナンバーカードが普及し、お持ちの方も増えたことと思います。そこで今年はマイナンバーカードとスマホやパソコンがあれば出来るe-taxで申告してみてはいかがでしょうか。

|e-taxの5つのメリット

●税務署への持参不要 ●添付書類提出不要(一部資料除く)

●早期還付 ●確定申告期間24時間利用可能

●印刷・郵送代不要 (メンテナンス等を除く)

|マイナポータル連携による申告書の自動入力対象が拡大し、より便利に

マイナポータル連携とは、所得税確定申告の手続きにおいて、マイナポータル経由で、控除証明書等のデータを一括取得し、確定申告書の該当項目へ自動入力する機能です。

令和5年分確定申告からは、給与所得の源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金が対象となっています。

(収入関係) (控除関係)

給与所得の源泉徴収票 医療費・ふるさと納税

公的年金等の源泉徴収票 生命保険・地震保険

株式の特定口座 社会保険(国民年金保険料、国民年金基金掛金)

iDeCo・小規模企業共済掛金

住宅ローン控除

※ただし、お勤め先(給与等の支払者)が税務署にe-taxで給与所得の源泉徴収票を提出していること、控除証明書等の発行主体が、マイナポータル連携に対応していること等の要件がありますので、事前の確認が必要です。

※また、マイナポータルを利用するためには、e-taxとマイナポータルを連携させるための事前準備を行う必要があります。また、マイナンバーカード読取対応のスマホ(又はICカードリーダライタ)が必要です。

さらに、青色申告決算書・収支内訳書の作成だけではなく、消費税申告(「簡易課税制度」又は「2割特例(※)を適用される方は、売上(収入)金額等の入力だけで税額等が自動計算) にも対応しています。

(※)インボイス制度を機に免税事業者からインボイス発行事業者になられた方について、売上税額の2割を消費税の納税額とすることができる特例です。

岸田政権では、税収見込みの上振れ分を減税に回す政策を打ち出しています。

福島の景況感では、税収増には違和感がありますが、仙台国税局から公表された直近の法人税申告の実績から東北地域の回復状況をお知らせします。

●令和4年度の東北6県の法人税の申告件数は、16万4,559件で、その申告所得金額の総額は過去最高で1兆6,644億円、申告税額は3,219億円で表のとおり大きく伸びています。

|

年度 項目 |

令和3年度 | 令和4年度 | ||

| 件数等 | 件数等 | 増減 | 前年対比 | |

| 申告件数 | 163,371件 | 164,559件 | 1,188件 | 100.7% |

| 申告所得金額 | 14,866億円 | 16,644億円 | 1,778億円 | 112.0% |

| 申告税額 | 2,902億円 | 3,219億円 | 316億円 | 110.9% |

●表からは、明らかにアフターコロナの景況回復で、法人数も所得金額も伸びていて、不況からは脱している状況です。令和4年の申告件数に対する黒字申告割合も35.9%と伸びています。黒字申告1件当たりの所得金額は2,814万円と前年比111%と伸びています。一方、赤字申告をした、64.1%の法人の1件当たりの欠損金額も721万円(前年比119.7%増)と大きくなっています。これらからは黒字会社と赤字会社の2極化が見て取れ、勝ち組と負け組の差が拡大してます。

気になる「法人税等の調査実績」ですが、これもアフターコロナの平常時に戻り、表のとおり調査件数・調査で非違のあった件数とも大きく回復しています。

|

年度 項目 |

令和3年度 | 令和4年度 | ||

| 件数等 | 前年対比 | 件数等 | 前年対比 | |

| 実地調査件数 | 2,643件 | 293.7% | 3,506件 | 132.7% |

| 非違のあった件数 | 1,901件 | 255.9% | 2,624件 | 138.0% |

| 申告漏れ所得金額 | 258.3億円 | 194.8% | 211.9億円 | 82.1% |

| 調査による追徴税額 | 45.9億円 | 166.0% | 57.9億円 | 126.2% |

| 1件当たり申告洩れ所得 | 977万円 | 66.3% | 605万円 | 61.9% |

| 1件当たり追徴税額 | 174万円 | 56.5% | 165万円 | 95.1% |

(文責 税理士 大和田利明)

書面添付をご存じでしょうか?

書面添付制度とは、税理士が作成する申告書に保証書をつける制度です。

申告作業をした税理士がどのような作業をし、どのような資料を見て、どのように考え、どうやって申告書を作成したかということを書面にして申告書と一緒に提出します。税務署はその書面内容を見て、この部分は説明を詳しく聞きたいといったところがある場合は、税理士へ意見聴取をし、解決すれば税務調査が省略されます。

現状では書面添付されていると99.5%税務調査が行われていません。また、意見聴取になったものが1.0%です。そのうち調査に移行されたものが、53.5%(中央経済社 ゼロから始める書面添付活用術 金田康弘著 参考)です。しかし、脱税に利用するものではありません。帳簿がある程度整備されておらず、見ていないものを虚偽記載した場合は、税理士が罰則を受ける場合もあります。

財務省はさきごろ、令和4年度事務年度国税庁実績評価書を公表しました。

令和4年度事務年度国税庁実績評価書によると、実績目標のひとつ「税理士業務の適正な運営の確保」の中で、書面添付制度の普及・定着に向けた取組みがありますが、税理士会等との協議会等において積極的に意見交換を行ったとして達成度を「〇」と判定しています。

令和4年度における税理士法第33条の2に規定する書面の添付割合(税理士が関与した申告書の件数のうち、書面添付があったものの件数の割合)を見てみると、法人税は10.0%(前年度9.8%)で初の2桁となりました。そのほか、所得税1.5%(同1.5%)、相続税23.4(同23.1%)となっています。

書面添付は「三方よし」の制度

書面添付は三方よしです。 なぜかというと、経営者の皆さんにとって税務調査がほぼなくなり、万一税務調査に入られそうになっても税理士が意見聴取で、調査省略を得ることになり本業に専念できます。また税理士事務所側も税務申告はもちろん、お客様の財務改善等サービスの向上をすることができます。そして、税務署では調査選定対象の誤りが少なくなり、不正発見の割合が向上し、税収増になります。

書面添付はお客様のご協力が必要です

協力が必要なものとして帳簿をきちんとつけることもありますが、会社のこと、プライベートなこと、社員の業務内容を含め何でも協力してお話していただくことが必要になります。(不正や洩れなどを防ぐためです)

書面添付に興味を持たれた方はぜひ担当者に相談してみてください。

※ 誠に勝手ながら12月30日(土)~1月3日(水)までを年末年始の休みとさせて頂きます。

高齢化社会の到来で、弊社でも人生の終末=相続のお手伝いの機会が増えています。相続作業の中で、被相続人より前の世代の方の名義のままの土地があると手間が増えて相続人泣かせです。

狭い日本の国土で、土地や建物の価値に重きが置かれていた「土地本位制」の時代には、義務を課さずとも登記がされていましたが、バブル崩壊により、価値の低い不動産は名義を変えずに放置された様です。

一説によると、この「所有者不明土地」は日本では、九州と同じ程度の面積があるとのことです。当然、防災対策の公共事業用地取得や民間の土地取引に支障が出るので、法律が改正されて早いものでは来年の4月から施行されます。

改正されたポイントは下記のとおりです。

1.相続登記の義務化

相続人は、不動産(土地・建物)を相続で取得したことを知った日から3年以内に、相続登記をすることが法律上の義務になりました。

この義務化は、令和6年4月1日から始まります。では、令和6年3月以前に相続した不動産なら、対象にならないかというと、これも令和6年3月までに相続登記がされていない場合は、義務化の対象です。令和6年4月1日から3年以内(令和9年3月31日まで)に相続登記をする義務が生じます。

この制度を進めるために、「過料」の制度も始まります。正当な理由がないのに相続登記をしない場合は、10万円以下の過料が科される可能性があります。

2.不動産所有者の住所変更等の登記の義務化

「所有者不明土地」が増えたもう1つの理由に、所有者の住所変更登記がされていないことがあります。これにメスを入れるために、不動産所有者は個人・法人ともに登記名義人が個人であれば住所・氏名、法人であれば本店・商号に変更があった日から2年以内に不動産登記の変更をすることが法律上の義務になりました。

この義務化は、令和8年4月1日から始まります。これも令和8年3月以前に変更があった場合でも、義務化の対象になります。令和8年4月1日から2年以内(令和10年3月31日まで)に変更登記をすることが求められます。

この制度を進めるために、同じように「過料」の制度も始まります。正当な理由がないのに変更登記をしない場合は、5万円以下の過料が科される可能性があります。

(文責 税理士 大和田利明)

国税庁では10月2日からチャットボット(ふたば)による年末調整の相談を開始しました。スマホなどで簡単に確認できるので記載方法などに困ったら国税庁のホームページを検索して下さい。

チャットボットとは、「チャット (会話)」と「ボット (ロボット)」を組み合わせた言葉で、AI(人工知能)が自動で回答するウェブサービスです。

利用時間は、土日や夜間でも24時間いつでも利用できます。(メンテナンス時間を除く)

相談可能なものとして

・年末調整に関する相談(令和5年分)

・所得税の確定申告に関する相談(令和4年分)

・消費税の確定申告に関する相談(令和4年分)

・インボイス制度に関する相談 が対応しています。

特に今回開始された年末調整の相談では、従業員の方が年末調整の各種申告書を作成する際に問合せが多い次の事項に対応しています。

・年末調整の各種申告書の内容、書き方、添付する書類に関すること

・年末調整で適用される控除に関すること

・令和5年分の税制改正に関すること

・マイナポータル連携などによる年末調整の手続の電子化に関する質問

・転職をした場合や育児休業を取得した場合など、その方の状況に応じて行う年末調整の手続に関すること

・年末調整のながれ(年税額の計算)や過不足額の精算に関する質問 など。

注意事項としては

・相談が多い事項に対応しており、すべての質問に対応しているわけではないこと。

・相談範囲について、それぞれ過去の年分には対応していないこと。

・所得税の確定申告・年末調整については、日本国内の居住者の方を前提にしていること。

・回答は一般的な事項について説明しており、確定申告などの各種手続は、その申告内容も含め自己の判断と責任において行うこと。

・回答は、専門用語を一般的な用語に置き換えて説明している場合があり、回答に不明な点がある場合には、タックスアンサー等を確認すること。 などがあります。

なお、国税庁のホームページを参照下さい。

チャットボット(ふたば)に質問する

年末調整がよくわかるページ(令和5年分)

その質問、チャットボットに相談しませんか?(リーフレット)

3月の国会で、インボイスと並んで、電子データ保存制度も事務負担を緩和する措置が成立し、令和6年1月以降の保存方法が決まりましたので確認します。

1.前提:電子データ保存に詳しくない、ITツールにも不慣れな小規模事業者で

①電子取引はあるが、カード会社や電力会社、アマゾンなど月に数件程度で

②専属のスタッフがいない。

③手間はやむをえないが、追加のコストは掛けたくない。

場合に、簡単にデータを保存する際の対応方法です。

2.現在はどうなっているのか。(令和5年中の経過措置)

1の小規模事業者でも、今年中は電子取引のデータを紙で出力して保存する方法が認められています。

3.来年からどう変わるのか。(令和6年1月以降の保存方法)

帳簿書類の保存義務がある事業者(法人・個人とも)が、電子データのやり取り(電子データの請求書や領収書、見積書、注文書、契約書など)をする場合、この電子データの保存が必要になります。

もちろん、紙でやり取りしたものを敢えてデータ化する必要はありません。

電子データの正確性を確保するためには、

①改ざん防止の措置が必要になります。具体的には改ざん防止を定めた「事務処理規程」を作成します。

国税庁のHPにひな型があります。

②税務調査で税務職員から指示されたデータの出力ができるようにディスプレイやプリンタ等の備え付けが必要です。

③税務調査において「日付・金額・取引先」が検索できるようにしておきます。

認められる方法は以下の2つです。

(文責 税理士 大和田利明)

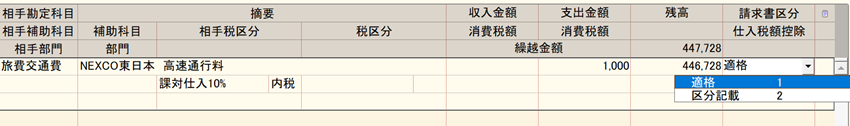

自計化で、市販ソフトを使用されているお客様も、多数いらっしゃいます。

軽減税率8%が導入された際、入力にひと手間増えたように、インボイス導入でも

ひと手間増えますので、それについてご案内します。

事業者は、消費税について、免税、簡易課税、本則課税に区分されます。

インボイス取引を、仕訳入力の際、厳密に行わなければならないのは、本則課税の

事業者です。(簡易課税の場合でも、入力方法は本則と変わらない場合が多いようです。)

では、インボイスをどこで表現するか?今のところ2つのパターンを確認しています。

①消費税区分を追加する(勘定奉行等)

②消費税区分は変えずに、請求書区分を追加する(弥生会計等)

消費税区分を追加する①の勘定奉行等は、消費税コードに「課税仕入(免税事業者等)」と

いうものが出来るようですので、わかりやすいと思います。

そこで、新たに請求書区分の欄が追加される弥生会計のパターンを以下ご説明します。

請求書区分欄で、「適格」か「区分記載」を選択できるようになっています。

「適格」は、今まさにはじまろうとしている、適格請求書の事で、なじみが出てきていると

思います。

「区分記載」は? 私も忘れておりました。消費税8%と10%が出来た際に、それを分けて記載しなさいとなったのが区分記載請求書です。適格請求書以外を総称するため、区分記載と表現したようですね。10月1日以降の仕入については、登録番号が無い請求書等を受け取った際には、区分記載を選択してください。

なお、インボイス登録をされていない相手先が、限定的な場合は、会計ソフトによっては補助科目を設けるなどして、確認の手間を少なくする事もできます。設定については、弊社担当にご相談下さい。

(by N・H)